Auswirkungen der Zinsschmelze auf Pensionsrückstellungen in der Handelsbilanz

Das aktuelle Niedrigzinsniveau hat nicht nur Auswirkungen auf die Rendite von Kapitalanlagen, die zur Finanzierung von Pensionsverpflichtungen dienen, sondern auch auf die handelsrechtliche Bilanzierung der Pensionsverpflichtungen. Denn durch die sinkenden Kapitalmarktzinsen ergeben sich zeitverzögert Auswirkungen auf den handelsrechtlich anzuwendenden Abzinsungssatz für Pensionsrückstellungen. Diese Zinssenkung führt zu versicherungsmathematischen Verlusten, die vollständig erfolgswirksam sind und das handelsrechtliche Ergebnis zum jeweiligen Stichtag belasten. Es kommt zu einer Verschlechterung wichtiger und ausschüttungsrelevanter Bilanz- und Ergebniskennzahlen. Die Auslagerung von Pensionsverpflichtungen, z.B. auf einen Pensionsfonds, kann diese Auswirkungen verhindern und gleichzeitig die Bilanz dauerhaft von Pensionsrückstellungen befreien.

Auswirkungen der Zinsschmelze auf Pensionsrückstellungen

Bilanzierung von Pensionsrückstellungen nach BilMoG

Mit der Umsetzung des Bilanzrechtsmodernisierungsgesetzes (BilMoG) wurde auch die handelsrechtliche Bewertung von Pensionsverpflichtungen entscheidend geändert. So fordert das BilMoG u.a. bei der Bewertung einer Pensionsrückstellung die Abzinsung mit einem marktnahen Zinssatz. Die Abzinsung trägt der Tatsache Rechnung, dass das Unternehmen die benötigten Finanzmittel bis zur Erfüllung der Pensionsverpflichtung am Kapitalmarkt erfolgswirksam anlegen kann. Der Abzinsungssatz sollte daher idealtypisch der aktuellen Verzinsung des zweckgebundenen Vermögens entsprechen.

Die praktische Umsetzung ist in Deutschland wie folgt geregelt: Der Abzinsungssatz wird von der Deutschen Bundesbank auf Basis einer Rechtsverordnung (Rückstellungsabzinsungsverordnung - RückAbzinsV) monatlich ermittelt und im Internet bekannt gegeben. Die Abzinsung hat gemäß § 253 Ab. 2 HGB mit dem der Restlaufzeit der Verpflichtung entsprechenden durchschnittlichen Marktzinssatz der vergangenen zehn Geschäftsjahre zu erfolgen. Pensionsrückstellungen können jedoch pauschal mit dem durchschnittlichen Marktzinssatz abgezinst werden, der sich bei einer angenommenen Restlaufzeit von 15 Jahre ergibt (s. nachfolgende Tabelle).

Zinssätze (Restlaufzeit 15 Jahre) gem. Rückstellungsabzinsungsverordnung

| Stichtag | 31.12.2018 | 31.12.2019 | 31.12.2020 |

| Zinssatz | 3,21% | 2,71% | 2,30% |

Auswirkungen der Zinsschmelze auf die Pensionsrückstellung

Aufgrund der Durchschnittszinsberechnung wirkt sich das aktuelle Niedrigzinsniveau erst zeitlich verzögert auf den handelsrechtlich anzuwendenden Abzinsungssatz aus. Ausgehend von dem niedrigen Zinsniveau der letzten Jahre und unter der Prämisse, dass dieses voraussichtlich die nächsten Jahre anhalten wird, ist davon auszugehen, dass der Zins für die Abzinsung von Pensionsrückstellungen bis 2025 auf 0,87% absinken wird (s. nachfolgende Tabelle).

Prognose der Zinssätze bis 2025*

| Stichtag | 31.12.2021 | 31.12.2022 | 31.12.2023 | 31.12.2024 | 31.12.2025 |

| Zinssatz | 1,83% | 1,52% | 1,24% | 1,02% | 0,87% |

*Quelle: Eigene Hochrechnung

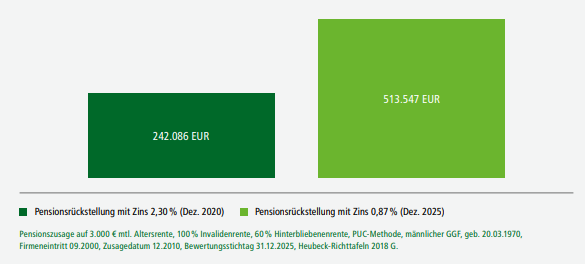

Je geringer der Abzinsungssatz, desto höher ist die anzuweisende Pensionsrückstellung, denn das Unternehmen benötigt bei geringer Verzinsung mehr Kapital zur Erbringung der zugesagten Leistungen (s. nachfolgendes Beispiel).

Beispiel: Auswirkung des Abzinsungssatzes auf die Pensionsrückstellung

Sinkt der Abzinsungssatz für die Pensionsrückstellung, so führt dies handelsbilanziell im Zeitablauf zu versicherungsmathematischen Verlusten. Die versicherungsmathematischen Verluste sind zum jeweiligen Bilanzstichtag als außerordentlicher Aufwand sofort ergebniswirksam zu erfassen. Das handelsrechtliche Ergebnis sinkt! Die außerordentlichen Aufwendungen aufgrund der Zinssenkung belasten das Ergebnis zusätzlich zum Aufwand aus den planmäßigen Erhöhungen der Pensionsrückstellung und sind deshalb in der Regel nicht in der Ergebnisprognose der Unternehmen eingeplant.

Aufgrund der Zinsschmelze ist bis 2025 mit einem zusätzlichen Aufwand in Bezug auf die handelsrechtliche Pensionsrückstellung in Höhe von ca. 30-40% zu rechnen. Dieser Anstieg ergibt sich allein aus dem sinkenden Zins, also ohne dass sich die Versorgungsleistungen erhöhen. Die steigenden Pensionsrückstellungen führen nicht nur zu einer Verringerung des ausschüttungsfähigen Gewinns, sondern belasten auch wichtige Bilanz- und Ergebniskennzahlen, wie z.B. die Eigenkapitalquote und die Eigenkapitalrendite.

Viele Unternehmen haben von der Möglichkeit Gebrauch gemacht, zweckgebundenes Vermögen für die Pensionsverpflichtungen zu bilden. Dieses Vermögen wird in der deutschen Rechnungslegung seit Inkrafttreten des BilMoG analog der internationalen Rechnungslegung nach IFRS mit dem beizulegenden Zeitwert bewertet und mit der Pensionsrückstellung saldiert (vgl. § 246 Abs. 2 HGB). Da sich in der Regel auch der Zeitwert des zweckgebundenen Vermögens durch die real sinkenden Kapitalmarktzinsen verringert, kommt es durch diesen Effekt zusätzlich zu einer Erhöhung der ausgewiesenen (Rest-)Pensionsrückstellung - sowohl in der deutschen, als auch in der internationalen Handelsbilanz.

Auslagerung von Pensionsverpflichtungen

Eine Möglichkeit, diese negativen Auswirkungen der Zinsschmelze zu verhindern, bietet die Auslagerung von Pensionsverpflichtungen, z.B. auf einen Pensionsfonds. Der Pensionsfonds übernimmt die bestehenden Pensionsverpflichtungen gegen Zahlung eines Einmalbeitrags und führt sie als eigenständiger, externer Versorgungsträger in vollem Umfang fort. Die Begünstigten erhalten einen unmittelbaren Rechtsanspruch auf Versorgungsleistungen gegen den Pensionsfonds. Aus steuerlichen Gründen ist in der Praxis nur die Auslagerung der erdienten Versorgungsanwartschaften (Past Service) auf den Pensionsfonds ohne lohnsteuerliche Konsequenzen für die Versorgungsberechtigten möglich (§§ 3 Nr. 66 und 4e EStG i.V.m. BMF-Schreiben vom 26.10.2006 in Ergänzung mit dem BMF-Schreiben vom 10.07.2015). Nachfolgende Ausführungen gelten demnach nur für den Past Service.

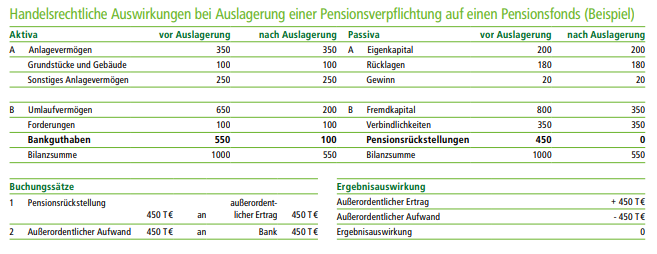

Past Service

Wird eine Pensionsverpflichtung auf einen Pensionsfonds rechtswirksam ausgelagert, so liegt ein Wechsel auf einen externen Durchführungsweg vorm für den nach Art. 28 EGHGB keine Pensionsrückstellung in der Bilanz auszuweisen sind. Für den ausgelagerten Teil der Pensionsverpflichtung bisher gebildete Pensionsrückstellungen sind im Jahr der Übertragung aufzulösen, soweit der Grund für sie entfallen ist (vgl. § 249 Satz 2 HGB). Dies ist dann anzunehmen, wenn der Umfang der vom Pensionsfonds übernommenen Leistungen den erdienten Leistungen der Pensionszusage entspricht und der Einmalbeitrag an dem Pensionsfonds in der Größenordnung der handelsbilanziellen Pensionsrückstellung (gem. § 253 Abs. 1 HGB) oder darüber liegt. Im Gegensatz zum am Markt kaum noch angebotenen versicherungsförmigen Pensionsplan ist beim kapitalmarktorientierten Pensionsplan (TopPension) der Kalkulationszinssatz zur Kalkulation der Einmalprämie in Grenzen frei wählbar. Orientiert man sich dabei am aktuellen Abzinsungssatz nach BilMoG, so beläuft sich der erforderliche Einmalbetrag zur Auslagerung auf den Pensionsfonds in etwa auf den Betrag der handelsbilanziellen Pensionsrückstellung. Die Auslagerung ist im Ergebnis daher erfolgsneutral (s. Grafik "Handelsrechtliche Auswirkungen bei Auslagerung auf der Pensionsverpflichtung auf einen Pensionsfonds"). Aufgrund der geringen Bilanzsumme bei gleich hohem Eigenkapital verbessert sich die Eigenkapitalquote durch die Auslagerung sogar. Abweichend zum gezeigten Beispiel kann der Einmalbetrag beim Produkt TopPension für Versorgungsanwärter auch auf mehrere Jahresbeträge verteilt werden (Finanzierungsoption). Die Bilanz wird durch die Übertragung auf den Pensionsfonds dauerhaft von der Pensionsrückstellung befreit.

Umgang mit dem Future Service

Der Future Service ist der Teil der Pensionszusage, der durch zukünftige Betriebstreue erdient wird (bei Ausgeschiedenen und Rentnern ist deshalb kein Future Service vorhanden). Um die Handelsbilanz auch für die Zukunft dauerhaft von Pensionsrückstellungen zu befreien, bedarf es für den Future Service einer ergänzenden Lösung, da der Pensionsfonds - wie beschrieben - aufgrund steuerlicher Restriktionen primär nicht geeignet ist. Dafür stehen unterschiedliche Lösungsvarianten zur Verfügung, z.B. die Auslagerung auf eine rückgedeckte Unterstützungskasse. Auch eine interne Finanzierung, z.B. über Investmentfonds, CTA-Modelle oder Rückdeckungsversicherungen, ggf. in Verbindung mit einer weiteren Übertragung auf den Pensionsfonds zu Rentenbeginn, ist möglich. In diesem Fall bleibt jedoch er bilanzielle Ausweis für noch zu erdienen Anwartschaften bestehen, wobei zweckgebundenes Vermögen (z.B. verpfändete Rückdeckungsversicherungen) mit der Pensionsrückstellung saldiert wird. Erst mit Rentenbeginn erfolgt eine abschließende Übertragung auf den Pensionsfonds. Für Unternehmen (GGF), die aufgrund der wirtschaftlichen Lage den Future Service nicht mehr finanzieren können, kommt auch ein Verzicht auf den Future Service in Betracht (vgl. Konzept Besitz Rente). Welche Lösung für den Future Service die "Richtige" ist, sollte auf Basis des Einzelfalls untersucht und bedarfsgerecht entschieden werden.

Fazit

Die negativen Auswirkungen der Zinsschmelze in Verbindung mit Pensionsverpflichtungen können durch eine Auslagerung von Pensionsverpflichtungen, z.B. auf den Pensionsfonds, verhindert werden. Schnelles Handeln ist geboten, da in den nächsten Jahren mit einem maßgeblichen Anstieg der Pensionsrückstellungen aufgrund der Zinsschmelze zu rechnen ist.

Start des ersten Sozialpartnermodells